ЕЦБ не уверен по поводу будущих снижений ставки, Евро реагирует ростом

EUR/USD продолжает укрепляться, протестировав 1.0840 во время североамериканской сессии, несмотря на решение ЕЦБ снизить ставки. Рост может объясняться менее определенной позицией ЕЦБ по будущим снижениям (контрастирует с предыдущими заседаниями) и слабости доллара на фоне растущей неопределенности из-за протекционистских мер США и публикации слабых данных по рынку труда. Однако фундаментальные риски для евро сохраняются.

Решение ЕЦБ

Заседание регулятора обошлось без сюрпризов. ЕЦБ сократил депозитную ставку на 25 б.п. до 2.5%, а основную ставку рефинансирования — до 2.65%. Это пятое последовательное смягчение, что отражает уверенность регулятора в устойчивом снижении инфляции. Прогнозы по базовой инфляции (2.2% в 2025, 2.0% в 2026, 1.9% в 2027) остаются стабильными, что снижает вероятность агрессивного цикла снижения ставок в ближайшие кварталы. Тем не менее, заявление ЕЦБ не содержит явных сигналов о дальнейших шагах, оставляя пространство для того, чтобы действовать, исходя из входящих данных. Такую позицию можно расценивать как менее «голубиную», поскольку на прошедших заседаниях ЕЦБ пытался очерчивать траекторию ставки более явно.

Германия: инфляционные риски и реформы

Соглашение между ХДС/ХСС и СДПГ о создании фонда инфраструктуры на 500 млрд евро и смягчении бюджетных ограничений («долговой тормоз») повышает риски роста инфляции в среднесроке. Увеличение госрасходов может поддержать экономику Германии, но также создать давление на доходности бондов ЕС, особенно на фоне планов обсуждения реформ в Бундестаге 13–18 марта. Для ЕЦБ это усложняет баланс между стимулированием роста и контролем инфляции.

Торговые риски: Трамп vs. ЕС

Заявления Дональда Трампа о возможных пошлинах на автоимпорт из ЕС (до 25%) создают неопределенность для экспортеров, особенно Германии. Текущая ставка в 2.5% для немецких авто в США против 10% для американских в ЕС оставляет пространство для эскалации. Однако временные исключения для Канады и Мексики (снижение пошлин на 1 месяц) указывают, что угрозы могут быть частью переговорной тактики. Реакция евро будет зависеть от конкретных мер: введение 10% пошлин может быть частично учтено рынком, тогда как 25% спровоцируют коррекцию.

Макроданные ЕС и США

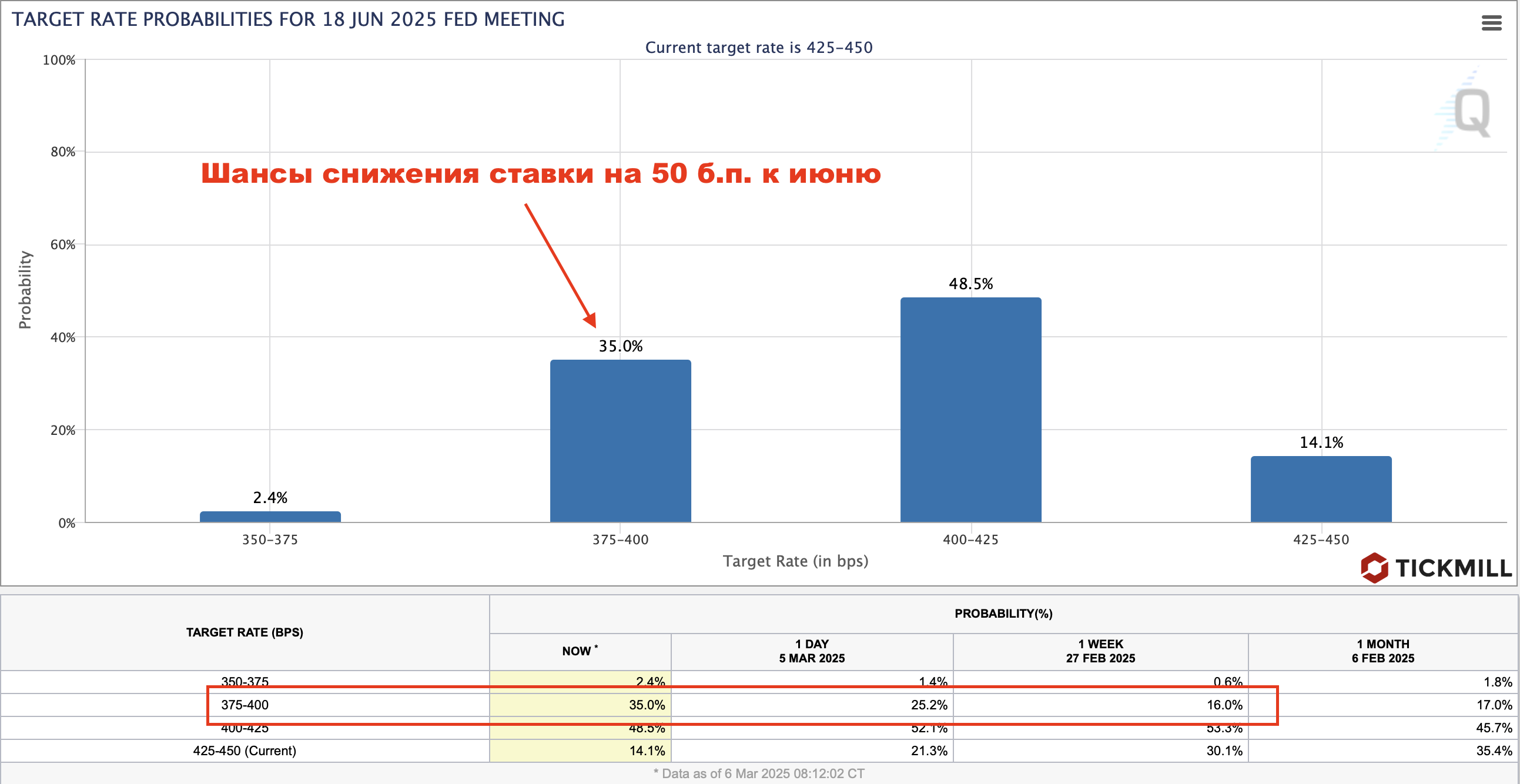

Неожиданное снижение розничных продаж в еврозоне на 0.3% м/м в январе (прогноз +0.1%) подтверждает тенденцию потребительского спроса к ослаблению. Годовой рост замедлился до 1.5% (с 2.2%), что усиливает опасения по поводу стагнации в регионе. В США слабый отчет ADP (+77К против ожиданий +140К) усилил ожидания смягчения политики ФРС: вероятность снижения ставки в июне на 25 б.п. выросла до 48.5%, при этом подскочили шансы на два снижения ставки (50 б.п.) до 35% по сравнению с 16% неделей ранее:

Это оказывает давление на доллар, поддерживая EUR/USD, но устойчивость пары зависит от способности еврозоны демонстрировать признаки восстановления.

Риторика Британского ЦБ: фунт не впечатлен

Фунт снижается, несмотря на риторику Банка Англии о «постепенном» смягчении. Члены MPC (Грин, Пилл) акцентируют устойчивость инфляции, однако рынки ожидают двух снижений ставки в 2024 г. (уже учтено 50 б.п.). Заявления Бэйли о рисках торговых войн и влиянии повышения взносов работодателей (на 2%) на инфляцию (+0.1–0.2%) подчеркивают хрупкость макросреды. Давление на GBP усиливается на фоне роста аппетита к риску и перетока капитала в европейские активы.

Понравилась моя статья и пользуетесь приложением Telegram?

Если Вы ответили на оба вопроса "Да!", тогда подпишитесь на мой канал и больше никогда не пропускайте новые выпуски.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 73% и 72% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.